- 市政府网

- 政务微信

例一:A企业属于生物药品制造业,实行按季度查账征收企业所得税,2014年4月15日购进一台全新的机器生产设备并投入使用,账面价值360万元,会计上自2014年5月起采取直线法计提折旧,折旧年限10年,暂不考虑残值。

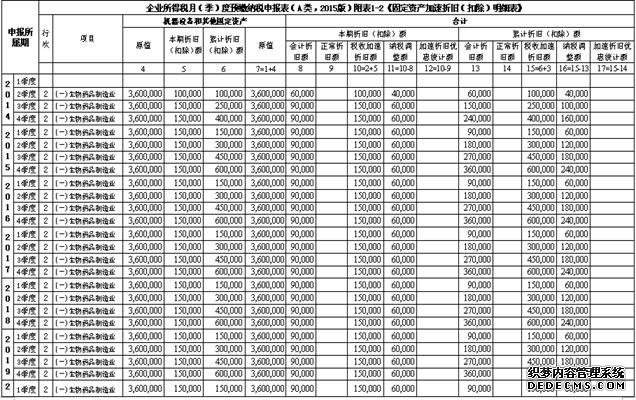

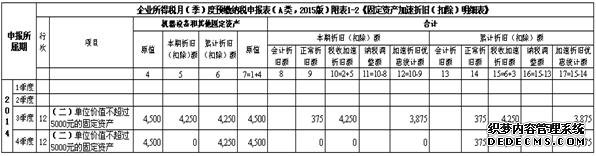

解析:A企业属于“六大行业”,其2014年1月1日后购进的固定资产可以享受固定资产加速折旧税收优惠政策,即:允许按不低于企业所得税法规定折旧年限的60%缩短折旧年限,或选择采取双倍余额递减法或年数总和法进行加速折旧。以缩短折旧年限法为例,根据企业所得税法实施条例第六十条的规定,机器设备计算折旧的最低年限为10年,因此,缩短后的税收折旧年限最低应为6年(10×60%=6)。该项固定资产享受税收加速折旧优惠,会计上未采取加速折旧,A企业在预缴、汇算清缴环节要对折旧额的税会差异进行纳税调整。A企业预缴申报时需填报附表1-2《固定资产加速折旧(扣除)明细表》;年度申报时需填报附表A105081《固定资产加速折旧、扣除明细表》以及附表A105080《资产折旧、摊销情况及纳税调整明细表》,并按相关规定留存备案资料。各申报期填报情况如下:

注1:根据企业按规定享受固定资产加速折旧的情况填写本表行次。例一中A企业属于“六大行业”,其固定资产采取缩短折旧年限,应把固定资产按规定享受税收加速折旧情况填写在第2行的相关列次(其他行次已省略)。

注2:根据固定资产按规定享受税收加速折旧的情况填写第1列至第6列,其中“累计折旧(扣除)额”填写固定资产自本年度1月1日至当月(季)度的累计折旧(扣除)额。例一中A企业享受税收加速折旧的固定资产属于“机器设备和其他固定资产”,应把固定资产按规定享受税收加速折旧情况填写在第4列至第6列(第1列至第3列已省略)。

注3:会计采取正常折旧方法,税收加速折旧的固定资产,填写第8列、10列、11列和第13列、15列、16列,据此进行纳税调减,不填写第9列、第12列和第14列、第17列。例一中A企业按照第16列的总计数填写(申报系统已实现自动关联)预缴申报表主表第7行“固定资产加速折旧(扣除)调减额”的“累计金额”,在计算应纳税所得额时扣除。

注4:当税收加速折旧额小于按会计折旧额时,不再填写本表的当期数,年度内保留累计数。例一中A企业2020年2季度预缴申报时,当期固定资产税收加速折旧额(50000元)小于按会计折旧额(90000元),因此2020年2季度至4季度的当期数均为0,累计数保留至2020年4季度。

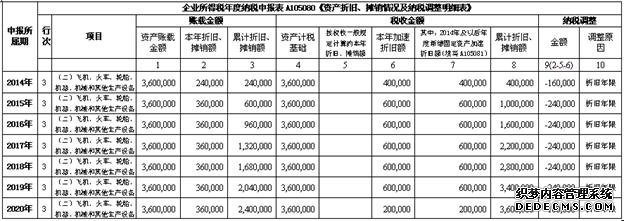

表二:年度申报表附表A105081《固定资产加速折旧、扣除明细表》

注1:根据企业按规定享受固定资产加速折旧的情况填写本表行次。例一中A企业属于“六大行业”,其固定资产采取缩短折旧年限,应把固定资产按规定享受税收加速折旧情况填写在第2行的相关列次(其他行次已省略)。

注2:根据固定资产按规定享受税收加速折旧的情况填写第1列至第15列,其中“累计折旧(扣除)额”填写自固定资产自起始年度至本年度的累计折旧(扣除)额。例一中A企业享受税收加速折旧的固定资产属于“生产设备”,应把固定资产按规定享受税收加速折旧情况填写在第4列至第6列(第1列至第3列、第7列至第15列已省略)。

注3:会计采取正常折旧方法,税收加速折旧的固定资产,按照会计账册反映的折旧额填写第17列、第19列,第17列-第18列的差额,反映本期享受税收加速折旧优惠政策导致应纳税所得额减少的金额,在年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》进行纳税调整。例一中A企业按照第18列的总计数,填报年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》第3行“(二)飞机、火车、轮船、机器、机械和其他生产设备”的“税收金额”中第6列“本年加速折旧额”与第7列“其中:2014年及以后年度新增固定资产加速折旧额”,进行纳税调整。

注4:会计采取正常折旧方法,税收采取缩短年限方法的,税收折旧完毕后,该项固定资产不再填写本表。例一中A企业固定资产按规定在2020年度税收加速折旧完毕,因此该项固定资产自2021年年度申报起不再填写本表,相关纳税调整在年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》反映。

表三:年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》

注1:企业拥有本表中所列的资产都必须填报本表,企业的固定资产因享受加速折旧税收优惠政策导致的税会差异,在本表进行纳税调整。例一中A企业固定资产属于“生产设备”,应把固定资产折旧的税会情况与纳税调整情况填写在第3行(其他行次已省略)的相关列次。

注2:该项固定资产按规定享受加速折旧的,应按加速折旧的情况填写第6列、第7列,不填写第5列。其中,第6列应填写包括按照国税发〔2009〕81号以及财税〔2014〕75号、财税〔2015〕106号等政策规定计提的折旧额,第7列填写年度申报表附表A105081《固定资产加速折旧、扣除明细表》“本期折旧(扣除)额”第18列“加速折旧额”的总计数,作为统计享受税收加速折旧优惠情况之用。例一中A企业固定资产自2014年度至2019年度的年度申报时,按照第2列-第6列的差额进行纳税调减;自2020年度至2024年度的年度申报时,按照第2列-第6列的差额进行纳税调增。

例二:B企业不属于“六大行业”或“四个领域重要行业”,实行按季度查账征收企业所得税,2014年4月15日购进一台全新的专门用于研发机器生产设备并投入使用,账面价值360万元,会计上采取缩短折旧年限计提折旧,折旧年限6年,暂不考虑残值。

解析:B企业虽然不属于“六大行业”或“四个领域重要行业”,但其2014年1月1日后新购进的专门用于研发的仪器、设备,单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法(单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除)享受固定资产加速折旧税收优惠政策。以缩短折旧年限法为例,根据企业所得税法实施条例第六十条的规定,机器设备计算折旧的最低年限为10年,因此,缩短后的税收折旧年限最低应为6年(10×60%=6)。该项固定资产税收上采取缩短折旧年限,会计上采取缩短折旧年限,均按6年折旧,税会无差异。A企业在预缴、汇算清缴环节对固定资产享受加速折旧优惠的情况进行统计。A企业预缴申报时需填报附表1-2《固定资产加速折旧(扣除)明细表》;年度申报时需填报附表A105081《固定资产加速折旧、扣除明细表》以及附表A105080《资产折旧、摊销情况及纳税调整明细表》,并按要求进行备案及留存资料。各申报期填报情况如下:

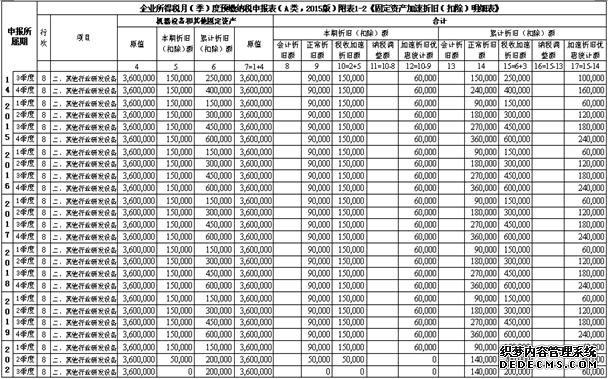

表一:预缴申报表附表1-2《固定资产加速折旧(扣除)明细表》

注1:根据企业按规定享受固定资产加速折旧的情况填写本表行次。例二中B企业属于重要行业以外的“其他行业”,其固定资产采取缩短折旧年限,应把固定资产按规定享受税收加速折旧情况填写在第8行的相关列次(其他行次已省略)。

注2:根据固定资产按规定享受税收加速折旧的情况填写第1列至第6列,其中“累计折旧(扣除)额”填写固定资产自本年度1月1日至当月(季)度的累计折旧(扣除)额。例二中B企业享受税收加速折旧的固定资产属于“机器设备和其他固定资产”,应把固定资产按规定享受税收加速折旧情况填写在第4列至第6列(第1列至第3列已省略)。

注3:会计与税收均加速折旧的固定资产,填写第9列、10列、12列和第14列、15列、17列,据此统计享受优惠政策情况,不填写第8列、第11列和第13列、第16列。例二中B企业固定资产会计上与税收上均采取按6年缩短折旧年限,税收折旧额与会计折旧额相等,不需要调整会计利润总额。

注4:会计与税收均加速折旧的固定资产,为统计享受优惠情况,假定该项固定资产未享受加速折旧政策,把该项固定资产视同按照税法规定最低折旧年限用直线法估算折旧额,填写第9列、第14列。例二中B企业固定资产会计上与税收上均采取按6年缩短折旧年限,为统计享受优惠情况,把该项固定资产假定按照税法规定的最低折旧年限10年,将用直线法估算折旧额填写在第9列、第14列。

注5:会计与税收均加速折旧的固定资产,当税收加速折旧额小于按税法规定的折旧额时,第9列填写本期实际折旧额。例二中B企业2020年2季度预缴申报时,固定资产税收加速折旧额(50000元)小于按税法规定的折旧额(90000元),第9列填写实际扣除的税收加速折旧额,同时该项固定资产税收加速折旧完毕,2020年3季度至4季度的当期数均为0,累计数保留至2020年4季度。

表二:年度申报表附表A105081《固定资产加速折旧、扣除明细表》

注1:根据企业按规定享受固定资产加速折旧的情况填写本表行次。例二中B企业属于重要行业以外的“其他行业”,其固定资产采取缩短折旧年限,应把固定资产按规定享受税收加速折旧情况填写在第8行的相关列次(其他行次已省略)。

注2:根据固定资产按规定享受税收加速折旧的情况填写第1列至第15列,其中“累计折旧(扣除)额”填写自固定资产自起始年度至本年度的累计折旧(扣除)额。例二中B企业享受税收加速折旧的固定资产属于“生产设备”,应把固定资产按规定享受税收加速折旧情况填写在第4列至第6列(第1列至第3列、第7列至第15列已省略)。

注3:会计与税收均加速折旧的固定资产,为统计享受优惠情况,假定该资产未享受加速折旧政策,把该项固定资产视同按照税法规定最低折旧年限用直线法估算折旧额,填写第17列、第19列,同时在年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》反映享受税收加速折旧优惠情况。例二中B企业固定资产会计上与税收上均采取按6年缩短折旧年限,为统计享受优惠情况,把该项固定资产假定按照税法规定的最低折旧年限10年,将用直线法估算折旧额填写在第17列、第19列,进行享受加速折旧优惠统计,并按照第18列的总计数填报年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》第3行“(二)飞机、火车、轮船、机器、机械和其他生产设备”的“税收金额”中第6列“本年加速折旧额”与第7列“其中:2014年及以后年度新增固定资产加速折旧额”。

注4:会计采取加速折旧方法,税收采取缩短年限方法的固定资产,税收折旧完毕后,该项固定资产不再填写本表。例二中B企业固定资产按规定在2020年度税收加速折旧完毕,因此该项固定资产自2021年年度申报起不再填写本表,相关纳税调整在年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》反映。

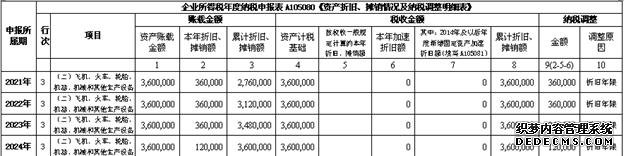

表三:年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》

注1:企业拥有本表中所列的资产都必须填报本表,企业的固定资产因享受加速折旧税收优惠政策导致的税会差异,在本表进行纳税调整。例二中B企业固定资产属于“生产设备”,应把固定资产折旧的税会情况与纳税调整情况填写在第3行(其他行次已省略)的相关列次。

注2:该项固定资产按规定享受税收加速折旧的,应按税收加速折旧的情况填写第6列、第7列,不填写第5列。其中,第6列应填写包括按照国税发〔2009〕81号以及财税〔2014〕75号、财税〔2015〕106号等政策规定扣除的折旧额,第7列填写年度申报表附表A105081《固定资产加速折旧、扣除明细表》“本期折旧(扣除)额”第18列“加速折旧额”的总计数,作为统计享受税收加速折旧优惠情况之用。例二中B企业固定资产会计上与税收上均采取按6年缩短折旧年限,税收折旧额与会计折旧额相等,不需要进行纳税调整。

例三:C企业实行按季度查账征收企业所得税,2014年4月15日购进一台全新的电子设备并投入使用,价值4500元,暂不考虑残值,2014年2季度已采取直线法计提折旧,在2014年9月,按照固定资产加速折旧税收优惠政策,其折余价值部分作一次性税前扣除。

解析:C企业持有的固定资产,单位价值不超过5000元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除。C企业按照不同的会计账务处理情况,在预缴、汇算清缴环节对折旧额的税会差异进行纳税调整或者对享受加速折旧优惠的情况进行统计。C企业预缴申报时需填报附表1-2《固定资产加速折旧(扣除)明细表》;年度申报时需填报附表A105081《固定资产加速折旧、扣除明细表》以及附表A105080《资产折旧、摊销情况及纳税调整明细表》,并按要求进行备案及留存资料。填报情况如下:

表一:预缴申报表附表1-2《固定资产加速折旧(扣除)明细表》

会计继续采取直线法提取折旧时:

会计同时采取一次性计入费用时:

注1:根据企业按规定享受固定资产加速折旧的情况填写本表行次。例三中C企业固定资产价值不超过5000元,采取一次性税前扣除,应把固定资产按规定享受税收加速折旧情况填写在第12行的相关列次(其他行次已省略)。

注2:根据固定资产按规定享受税收加速折旧的情况填写第1列至第6列,其中“累计折旧(扣除)额”填写固定资产自本年度1月1日至当月(季)度的累计折旧(扣除)额。例三中C企业享受一次性税前扣除的固定资产属于“机器设备和其他固定资产”,应把固定资产按规定享受税收加速折旧情况填写在第4列至第6列(第1列至第3列已省略)。

注3:对于会计采取正常折旧方法,税收加速折旧的固定资产,填写第8列、10列、11列和第13列、15列、16列,据此进行纳税调减;对于会计与税收均加速折旧的固定资产,填写第9列、10列、12列和第14列、15列、17列。其中,第9列、第14列为假定该资产未享受加速折旧政策,根据该项固定资产视同按照税法规定最低折旧年限用直线法估算的折旧额填写,据此统计享受优惠政策情况。

例三中C企业固定资产会计上采取分3年按直线法提取折旧时,按照第16列的总计数填写(申报系统已实现自动关联)预缴申报表主表第7行“固定资产加速折旧(扣除)调减额”的“累计金额”,在计算应纳税所得额时扣除;会计上采取同时一次性计入费用时,为统计享受优惠情况,把该项固定资产假定按照税法规定的最低折旧年限3年,将用直线法估算折旧额填写在第9列、第14列,统计享受优惠情况,不需要调整会计利润总额。

注4:当税收加速折旧额小于按会计折旧额时,不再填写本表的当期数,年度内保留累计数。例三中C企业固定资产税收折旧于2014年3季度预缴申报时一次性税前扣除,2014年4季度预缴申报时,固定资产税收加速折旧额为0,因此2014年4季度的当期数为0,累计数保留至2014年4季度。

表二:年度申报表附表A105081《固定资产加速折旧、扣除明细表》

注1:根据企业按规定享受固定资产加速折旧的情况填写本表行次。例三中C企业固定资产价值不超过5000元,采取一次性税前扣除,应把固定资产按规定享受税收加速折旧情况填写在第12行的相关列次(其他行次已省略)。

注2:根据固定资产按规定享受税收加速折旧的情况填写第1列至第15列,其中“累计折旧(扣除)额”填写自固定资产自起始年度至本年度的累计折旧(扣除)额。例一中A企业享受税收加速折旧的固定资产属于“电子设备”,应把固定资产按规定享受税收加速折旧情况填写在第13列至第15列(第1列至第12列已省略)。

注3:对于会计采取正常折旧方法,税收加速折旧的固定资产,按照会计账册反映的折旧额填写第17列、第19列,第17列-第18列的差额,反映本期享受税收加速折旧优惠政策导致应纳税所得额减少的金额,在年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》进行纳税调整;会计和税收均加速折旧,假定该资产未享受加速折旧政策,根据该项固定资产视同按照税法规定最低折旧年限用直线法估算的折旧额,填写第17列、第19列,统计企业享受优惠情况。

例三中C企业固定资产会计上采取分3年按直线法提取折旧,或采取同时一次性计入费用,计算填写第17列、第19列的金额一致。同时,按照第18列的总计数,填报年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》第6行“(五)电子设备”的“税收金额”中第6列“本年加速折旧额”与第7列“其中:2014年及以后年度新增固定资产加速折旧额”,进行纳税调整或统计享受优惠情况。

注4:会计采取正常折旧方法或加速折旧方法,税收采取缩短年限方法的,税收折旧完毕后,该项固定资产不再填写本表。例三中C企业固定资产按规定在2014年度一次性税前扣除,税收折旧完毕,因此该项固定资产自2015年年度申报起不再填写本表,相关纳税调整在年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》反映。

表三:年度申报表附表A105080《资产折旧、摊销情况及纳税调整明细表》

会计继续采取直线法提取折旧时:

注1:企业拥有本表中所列的资产都必须填报本表,企业的固定资产因享受加速折旧税收优惠政策导致的税会差异,在本表进行纳税调整。例三中C企业固定资产属于“电子设备”,应把固定资产折旧的税会情况与纳税调整情况填写在第6行(其他行次已省略)的相关列次。

注2:该项固定资产按规定享受加速折旧的,应按加速折旧的情况填写第6列、第7列,不填写第5列。其中,第6列应填写包括按照国税发〔2009〕81号以及财税〔2014〕75号、财税〔2015〕106号等政策规定计提的折旧额,第7列填写年度申报表附表A105081《固定资产加速折旧、扣除明细表》“本期折旧(扣除)额”第18列“加速折旧额”的总计数,作为统计享受税收加速折旧优惠情况之用。

例三中C企业固定资产会计上采取分3年按直线法提取折旧时,自2014年年度申报时,按照第2列-第6列的差额进行纳税调减;自2015年度至2017年度的年度申报时,按照第2列-第6列的差额进行纳税调增;会计上同时采取一次性计入费用时,税收折旧额与会计折旧额相等,不需要进行纳税调整。

您访问的链接即将离开“陆河县人民政府”门户网站,是否继续?

您现在所在的位置 :

您现在所在的位置 :